カードローンを借りるとき、さまざまな金融機関があって選び方に迷いますよね。

三井住友カードのカードローンは、毎月の返済額が5,000円からと返済負担の少ないことが特徴です。また、返済遅延がなければ翌年から金利が下がるなど、まじめに返済する人にはお得なシステムもあります。

この記事では、

- 三井住友カードのカードローンの特徴

- メリット・デメリット

- 審査基準について

- カードローンを利用するときの流れ

を説明します。

実際に利用した人の口コミ・評判も紹介しますので、カードローンを借りるときに参考にしてみてください。

目次

三井住友カード・カードローンの特徴

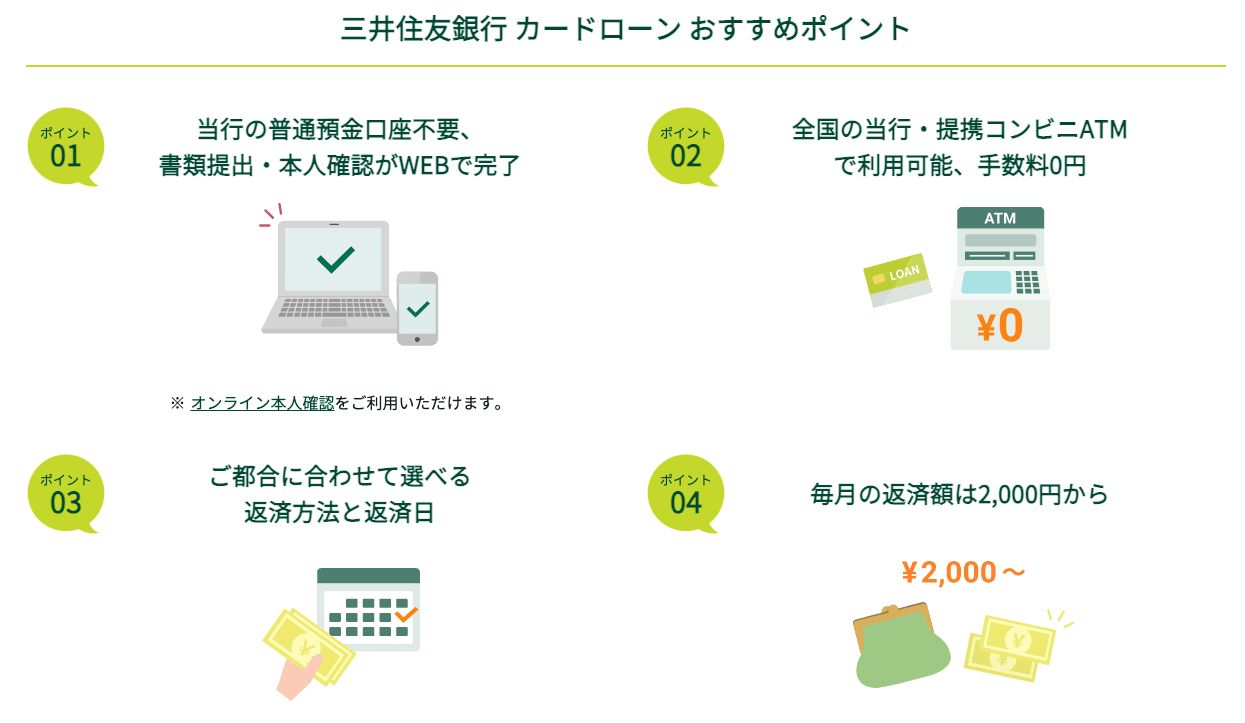

まずは、三井住友カード・カードローンの特徴を4つ紹介します。

インターネットで申し込みが完結する

三井住友カードのカードローンでは、従来郵送が必要だった本人確認書類などの必要書類の提出が不要です。オンライン本人確認のシステムを利用し、インターネット上で本人確認が完了します。

書類の郵送で家族に借金がバレるリスクも少なく、誰にも知られずにお金を借りられることが特徴です。

毎月の返済額は5,000円から

三井住友カードのカードローンなら、毎月の返済額は最低5,000円です。

利用残高 | 毎月返済額 |

入会時 | 5,000円 |

10万円超 | 10,000円 |

50万円超 | 15,000円 |

70万円超 | 20,000円 |

110万円超 | 30,000円 |

170万円超 | 40,000円 |

200万円超 | 50,000円 |

出典:三井住友カード「カードローン」

上記の口コミのように少額返済が可能なため、毎月たくさんのお金を返済に回す必要はありません。家計を圧迫する心配も少なく、借金の返済をしていることが家族に知られにくいこともメリットです。

ただし、借り入れ金額によっては、最低返済金額の設定が上がります。

返済日を4つから選べる

三井住友カードのカードローンでは、返済日を毎月5日・15日・25日・月末の4日から自分で選べることが特徴です。

カードローンのなかには、返済日が金融機関によって決められているケースもあります。給料日前に返済日があると、返済額を用意できない可能性もあるかもしれません。以下の口コミのように、返済日を給料日後に設定することで、返済に困る必要がなくなります。

返済が遅れた場合、遅延損害金として返済が遅れた分の損害賠償金を支払う必要があります。自分の返済しやすい返済日を設定できれば、遅延損害金の支払いで借金が膨れてしまう事態を防げるでしょう。

返済遅延がなければ翌年の金利が下がる

三井住友カードのカードローンなら、返済遅延のない場合には毎年金利の引き下げが行われます。

利用年数 | 引き下げ率 |

初年度 | 0% |

2年目 | -0.3% |

3年目 | -0.6% |

4年目 | -0.9% |

5年目以降 | -1.2% |

出典:三井住友カードカードローン「金利・ご利用枠」

1年間遅延なく返済した場合、翌年の金利が0.3〜1.2%引き下げられます。2年目に0.3%、3年目に0.6%と毎年0.3%ずつ引き下げられる仕組みです。

遅延なく返済するとどんどん金利が下がっていくため、上記の口コミのように定期的な返済が習慣づけられ、完済しやすくなるでしょう。

三井住友カード・カードローンの基本情報

三井住友カードのカードローンは、「ATM・口座振込両用タイプ」と「口座振込専用タイプ」の2種類があります。

利率や利用方法が異なるため、自分に合ったタイプを選びましょう。

ここでは、どちらのタイプを選べばよいか検討する際に、知っておきたい情報をまとめました。

ATM・口座振込両用タイプ(カードタイプ)

ATM・口座振込両用タイプとは、全国の銀行・コンビニのATMから借り入れできるタイプです。

利率は利用額に応じて、1.5〜15.0%に設定されます。口座振込専用タイプと比較して、借入金1円〜490万円までの利率は0.6%高いことがデメリットです。

しかし、銀行口座への振り込みだけでなく、コンビニのATMを利用すればその場で借り入れできるメリットもあります。

銀行やコンビニから、その場で借り入れしたい人や、500万円以上の借り入れをする人は、ATM・口座振込両用タイプを選ぶとよいでしょう。

振込専用タイプ

振込専用タイプは、借り入れが口座振込に限定される三井住友カードのカードローンです。ATM・口座振込専用タイプとは異なり、銀行やコンビニのATMで借り入れはできません。

ATM・口座振込専用タイプより、490万円までの利率は0.6%安いことがメリットです。

年会費や利用枠など、その他の条件は変わりません。

三井住友でカードローンを申し込むデメリットの口コミ・評判

三井住友カードのカードローンを申し込むデメリットは、主に次のとおりです。

- ATMの利用にはカード発行が必要

- カード発行の場合は即日発行できない

それぞれ口コミ・評判と一緒にみていきましょう。

悪い口コミ①ATMの利用にはカード発行が必要

ATMで借り入れしたい場合は、カードタイプの三井住友カード・カードローンを選択する必要があります。振込専用タイプではATMは利用できない点に、注意しましょう。

上記のように、ATMを使いたかったが振込専用タイプを選んでしまったという口コミ・評判がありました。ATMを利用したい、あるいはATMを使うかもしれないと思う場合はカードタイプを選んでおくと安心です。

悪い口コミ②カード発行の場合は即日発行できない

三井住友カード・カードローンでカードタイプを選ぶと、即日発行・利用ができないことが悪い口コミ・評判として挙げられていました。

即日利用したい場合は、振込専用タイプを選ぶのがおすすめです。カードや郵送物がないため、審査終了後にすぐ利用できるようになります。

三井住友でカードローンを申し込むメリットの口コミ・評判

口コミ・評判からみた 三井住友カードのカードローンで借り入れするメリットは、次のとおりです。

- 担保や保証人が不要

- 利用可能額が最大900万円

- インターネットで申し込みが完結

それぞれの口コミ・評判とともにメリットをみていきましょう。

良い口コミ①担保や保証人が不要

カードローンを利用するときは、担保となる資産や保証人を設定する必要がある場合もあります。しかし、三井住友カードのカードローンは、担保や保証人は不要です。審査基準に当てはまれば、誰でもすぐにお金を借りられます。

上記の口コミのように、資金使途も自由で最短即日借り入れできるため、急な出費にも対応できます。

良い口コミ②利用可能額が最大900万円

三井住友カードのカードローンは、利用可能額が最大900万円と高額なこともメリットです。他社と最大利用可能額を比較してみましょう。

カードローンの種類 | 最大利用可能額 |

三井住友カード・カードローン | 900万円 |

三井住友銀行カードローン | 800万円 |

みずほ銀行カードローン | 800万円 |

三菱UFJ銀行カードローン(バンクイック) | 500万円 |

上記の口コミのように、大きな金額を借り入れする予定の場合、余裕のある利用可能額である三井住友カードのカードローンを利用するのがおすすめです。

良い口コミ③インターネットで申し込みが完結

三井住友カードのカードローンは、インターネットからいつでも申し込みできます。振込専用タイプを選べば、カードや郵便物の発送を待たずに利用を開始できることが魅力です。

口コミでも、申し込みが早く、簡単だったとの評判がみられました。

三井住友カード・カードローンの審査基準は?審査は厳しい?

カードローンに申し込む際、気になるのが審査基準です。

実は、借り入れる金融機関や消費者金融によって、審査基準が甘くなることはありません。信用情報の事故登録や年収、他社からの借り入れ状況に応じて審査が行われます。

三井住友カードのカードローンは、一般的なカードローンと比較して、審査が厳しいということはないようです。

一般的な審査基準と、三井住友カードのカードローンに申し込める年齢・収入の目安を解説します。

信用情報

カードローンの審査では、信用情報機関に登録されている個人の信用情報が調べられます。

信用情報機関とは、クレジットカードやローン契約の情報を取り扱う機関です。クレジットカードを作成していたり、ローンを組んでいたりすると金融機関から信用情報機関へ信用情報が登録されます。

過去に借金を返済できなかったり、返済が遅れてしまったりしたことのある場合、事故情報として登録されます。ただし、債務整理などの事故情報は5〜10年で消えるため、一生記録が残るわけではありません。

三井住友カードのカードローンに申し込んだときに、事故情報が登録されている場合は審査が下りない可能性もあります。

年齢・年収

三井住友カードのカードローンの申し込み可能年齢は、満20歳〜69歳以下です。

また、安定した収入のある人が対象のため、日雇い労働や無職の場合は審査に落ちる可能性もあります。

他社からの借り入れ

他社からの借り入れ状況も、カードローンの審査基準の1つです。

複数社から借り入れをしていたり、返済が遅れていたりする場合は、新たな借り入れができないケースもあります。

三井住友カードのカードローンの審査に落ちやすくなる理由と対策

三井住友カードでカードローンを借りるには、以下の審査基準を満たしている必要があります。

- 申し込み対象年齢であること

- 安定した収入があること

- 事故情報がないこと

上記を満たしていない場合は、審査に落ちやすくなる恐れがあります。

ここでは、三井住友カードのカードローン審査に落ちやすくなる理由と対策を解説します。

収入が安定しないと判断された場合

カードローンの審査では、収入が安定していないと審査に落ちてしまうでしょう。日雇い労働・無職・専業主婦などが該当します。

収入が安定していれば問題ないため、パートやアルバイトなら審査に通る可能性もあります。

審査に落ちた原因が収入なら、パート・アルバイトの仕事を始めると審査に通りやすくなるかもしれません。

信用情報機関に事故情報が登録されている場合

信用情報機関に、過去の事故情報が登録されてしまっている場合も、カードローンの審査に落ちる原因です。

しかし、事故情報は一定期間が過ぎると削除されます。事故情報が削除されれば、新たにカードローンを借りられるようになります。

信用情報機関JICCに登録されている信用情報は、過去の借金の完済日や債務整理の発生日から5年程度です。

同時に他のカードローンにも申し込んでいる場合

三井住友カードのカードローンに落ちる原因は、同時に複数社のカードローンに申し込んだことにあるかもしれません。

カードローンの審査では、他社からの借り入れも審査基準に含まれます。借り入れ状況に応じて、借入限度額が決まる仕組みのため、同時に複数のカードローンに申し込むと審査が下りない可能性があります。

専門家のコメント

参考

文字通り「三井住友カード」が提供しているカードローンです。遅れなく返済を続けることで毎年最大1.2%の金利引き下げサービスが提供されています。

消費者金融系カードローンと比較して金利が低い設定ながら、年齢条件(満20歳以上満69歳以下)を満たせば誰でも申込が可能です。申込にあたって保証人や保証料も必要ありません。

ただ、申込のしやすさゆえに審査は厳しい傾向にあります。返済遅れや返済不能が発生すると、三井住友カードが損害を被るためです。

審査基準な審査内容の詳細は公表されていませんが、過去の金融商品の利用状況は重視されます。

カードローンの提供元は審査の際に、信用情報機関に照会することで個人の信用情報の確認が可能です。

たとえば返済の遅延があった場合、「61日以上または3ヶ月以上」の期間に及んだ場合は信用情報機関に異動情報として記録されます。この記録が残されている場合、三井住友カードの審査を通過することが難しくなります。

同じく「強制解約」「債務整理」などが発生した場合にも事故情報として記録されるため、金融商品の取扱いには普段から注意が必要です。

異動情報の内容にもよりますが、最長で5~10年に渡って記録が残り続けます。

三井住友カードでカードローンを借りるときの流れ

ここからは、三井住友カードのカードローンを借りるときの流れを解説します。

インターネットから申し込み

三井住友カードのカードローンは、インターネット・ローン契約機・電話から申し込みが可能です。

ローン契約機は三井住友銀行内に設置されており、申し込みから借り入れまで行えます。ただし、店舗に出向く必要があるため、インターネット環境が整っているならパソコンやスマートフォンからの申し込みがおすすめです。

本人確認書類の提出

パソコン・スマートフォンから申し込み必要事項を入力すると、本人確認書類の提出へと進みます。本人確認書類とは、運転免許証やパスポート、個人番号カード、住民基本台帳カードなどです。

本人確認書類の提出は、インターネット・郵送・ローン契約機から行えます。インターネットで、本人確認書類の画像を送るだけで提出が完了するため、書類提出サービスなら手軽で簡単です。

審査結果の通知

本人確認書類を提出すると、カードローンの審査が始まります。

審査結果は、登録した電話番号への着信あるいはメールアドレスへのメールで行われます。審査結果が届くのは、最短で翌営業日です。

初回振込みサービスの利用

三井住友カードのカードローンでは、「初回振込みサービス」を利用できます。

「初回振込みサービス」とは、カード受け取り前に登録口座に希望金額が振り込まれるサービスです。カードの到着を待たずに借り入れできるため、すぐにお金を借りたい場合に便利でしょう。

サービスを利用する場合は、申し込み時に「初回振込みサービス」をあわせて申し込む必要があります。

カードの受け取り

審査に通ると、ローン専用カードが郵送されます。

ただし、三井住友銀行に普通預金口座をもっている場合は、キャッシュカードで借り入れ可能です。

三井住友カード・カードローンの審査状況を確認する方法

カードローンへ申込み後、審査結果が来るまで審査状況がわからず不安になることがあるかもしれません。

三井住友カードのカードローンでは、申込み後に登録したメールアドレス宛に「申込み受付のお知らせ」が届きます。このメールに審査状況を確認できるURLが記載されているため、申込番号と登録した生年月日、電話番号を入力のうえ照会しましょう。申込番号も、同メールに記載されています。

まとめ:お金を借りる期間が長いなら三井住友カードのカードローンがおすすめ

三井住友カードのカードローンは、返済遅延がない場合は翌年の金利が下がる仕組みです。

そのため、借入金額が大きい場合や借入期間が長い場合は、金利がお得になります。お金を長く借りる予定があるなら、三井住友カードのカードローンがおすすめです。

この記事の監修者

その他のカードローン口コミ

-

みずほ銀行カードローンの特徴や借入方法、評判まで解説!

みずほ銀行は知名度が高いので、カードローンの借入先として検討されやすいでしょう。ネットで検索すると、口コミや評判を多く見かけます。 実際にどうなのか検証してみます。またローン審査は厳しいのか、気になる ...

-

AIスコア・レンディングを導入したj.score(ジェイスコア)カードローンの口コミ・評判

J.Score(ジェイスコア)は、日本初の技術「AIスコア・レンディング」を活用したローンです。 AIと聞くと難しいイメージもありますが、簡単にいうと「利用者の信用スコアを数値化して融資 ...

-

三井住友カードのカードローンの特徴や審査・在籍確認に関する口コミ・評判を紹介

カードローンを借りるとき、さまざまな金融機関があって選び方に迷いますよね。 三井住友カードのカードローンは、毎月の返済額が5,000円からと返済負担の少ないことが特徴です。また、返済遅延がなければ翌年 ...

-

楽天銀行スーパーローンの特徴とは?審査基準や評判を解説します

楽天銀行は1,100万口座を突破した大手のネットバンクで、楽天銀行スーパーローンというサービスを提供しています。カードローンの借入先として、検討している方も少なくないでしょう。 しかし申し込みを検討し ...